Không ít người trong chúng ta đã từng hoặc đang gặp vấn đề về việc quản lý tài chính cho bản thân và gia đình. Bạn đang đau đầu vì chưa đến cuối tháng mà đã bị “rỗng túi”, hoặc các khoản nợ thẻ, nợ thấu chi vẫn chưa được tất toán, hoặc hoang mang tại sao tiền kiếm được cứ “không cánh mà bay”? Hãy áp dụng các quy tắc dưới đây để tạo cho mình một thói quen quản lý tài chính hiệu quả và tự chủ hơn trong cuộc sống.

Quy tắc số 1: Theo dõi chi tiêu của bạn

Bản chất của tiết kiệm chính là phần còn lại của thu nhập sau khi trừ đi các khoản chi phí cho tiêu dùng. Do đó, nếu muốn tiết kiệm được nhiều hơn thì nên gia tăng thu nhập hoặc chi tiêu ít đi. Để làm được điều này, bạn cần phải biết dòng tiền của mình đã đi đâu về đâu và đã được sử dụng cho việc gì.

Ngoài cách theo dõi chi tiêu bằng việc ghi tay vào sổ ghi chép, lập bảng excel, thì phương pháp được mọi người ưa chuộng nhất đó là sử dụng ứng dụng theo dõi chi tiêu hàng ngày. Do ứng dụng có sẵn trên điện thoại nên lúc nào bạn cũng có thể mang theo người và sử dụng tiện lợi. Thời gian đầu có thể bạn sẽ cảm thấy không quen, thậm chí là vướng víu do phải ghi chép lại liên tục. Nhưng chỉ sau một đến hai tháng thì việc làm đó sẽ trở thành một thói quen tốt trong bạn. Việc theo dõi này giúp bạn luôn ý thức được mình đang chi tiêu như thế nào, nắm bắt được tình hình tài chính của mình và điều chỉnh ngay khi cần.

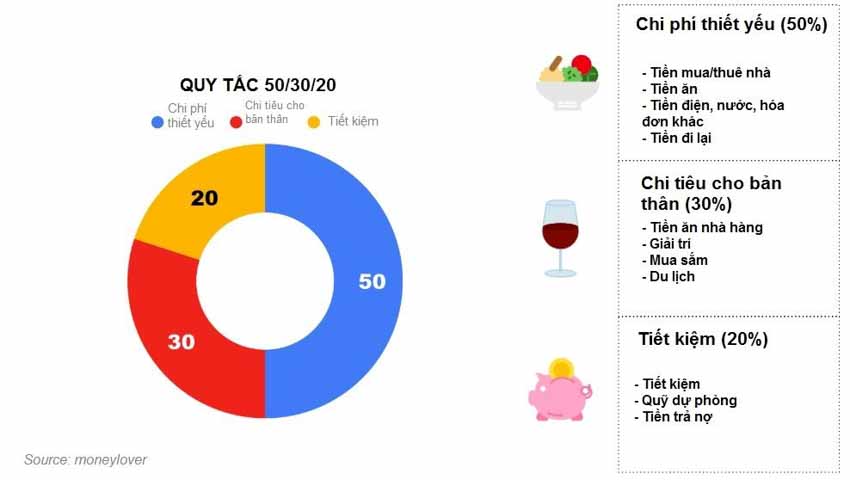

Quy tắc số 2: Quy tắc 50/20/30

Với quy tắc 50/20/30, bạn sẽ phân chia thu nhập hàng tháng của mình thành 3 danh mục chính với tỷ lệ phần trăm tương ứng là 50%, 20% và 30%, từ đó lên kế hoạch chi tiêu hiệu quả, phù hợp với mục tiêu tiết kiệm của mình.

Cụ thể, 50% thu nhập bạn dành cho những chi phí cần thiết trong cuộc sống. Đó chính là những khoản mà bạn chắc chắn phải bỏ ra hàng tháng như chi phí ăn uống, chi phí nhà ở, hóa đơn tiền điện, nước, internet và các hóa đơn cố định hàng tháng khác. Tiếp theo, 20% thu nhập sẽ dành cho các khoản tiết kiệm, dự phòng cho tương lai hay tiền trả nợ cho các khoản vay hiện có. Còn lại 30% thu nhập sẽ dùng cho các khoản chi tiêu để thưởng riêng cho bản thân sau những ngày làm việc vất vả, như mua sắm, du lịch, giải trí…

Quy tắc số 3: Đặt mục tiêu tiết kiệm 10% thu nhập mỗi tháng

Trong cuốn sách “The Richest man in Babylon” của nhà văn George S. Clason có đề cập đến phương pháp tích lũy theo tỷ lệ 1/10. Nếu mỗi ngày bạn kiếm được 10 quả trứng và bỏ vào giỏ cả 10 quả, nhưng chỉ được lấy ra 9 quả để dùng. Thì sau một thời gian, chiếc giỏ sẽ đựng đầy ắp trứng do số trứng bỏ vào mỗi ngày nhiều hơn số trứng bạn lấy ra.

Với quy tắc 10%, nếu bạn thường xuyên tiết kiệm 10% thu nhập, cho dù số tiền bạn kiếm được là bao nhiêu, bạn sẽ luôn luôn tự tin rằng bản thân mình đang có một khoản dành dụm để tích lũy cho tương lai. Đây chỉ là một con số ước lượng, nếu bạn không đạt được mục tiêu đó thì đừng nên nản chí. Thậm chí, nếu bạn muốn tiết kiệm nhiều hơn, bạn cũng có thể thay đổi con số này thành 15%, 20% hoặc 30%.

Ngoài ra, nếu bạn cảm thấy phương pháp này quá khó để thực hiện, bạn có thể sử dụng sản phẩm “Tiết kiệm tích lũy tương lai” của ngân hàng. Vào ngày nhận lương cố định hàng tháng, ngân hàng sẽ trích tự động 10% thu nhập từ tài khoản thanh toán của bạn vào tài khoản tiết kiệm với kỳ hạn từ 3 tháng đến 12 tháng. Khi khoản tích lũy trên đến hạn tất toán, bạn hãy dùng số tiền này để mở một khoản tiết kiệm riêng có kỳ hạn dài hơn. Hiện nay trên phần mềm AB Ditizen của ABBANK đang triển khai dịch vụ “Tiết kiệm trực tuyến”, với kỳ hạn phong phú và lãi suất vô cùng hấp dẫn. Dịch vụ này rất tiện lợi với mọi đối tượng, đặc biệt là những người bận rộn không có thời gian trực tiếp ra ngân hàng để gửi tiết kiệm. Nếu áp dụng phương pháp này thành công thì sau một thời gian, bạn sẽ sở hữu nhiều khoản tiết kiệm giúp bản thân đạt được tự do tài chính.

Quy tắc số 4: Trước khi quyết định tiêu tiền – hãy suy nghĩ thật kỹ

Để đưa ra quyết định mua sắm đúng đắn, bạn “hãy chờ đợi” bằng các cách sau đây:

- Dành ra 24 giờ (hoặc thậm chí 3 ngày đối với những sản phẩm giá trị lớn) để cân nhắc về việc mua chúng. Trong khoảng thời gian này, hãy tự đặt ra câu hỏi: “Mình có thật sự cần món đồ đó hay không?”, “Mua về rồi thì để ở đâu và dùng làm gì?”…

- Dùng thời gian rảnh để đọc các đánh giá sản phẩm mình định mua xem có thực sự phù hợp với nhu cầu của bạn hay không, tham khảo các thông tin về giá sản phẩm khác nhau để chọn được mức giá phù hợp nhất.

- Tạm tính xem bạn cần làm việc bao nhiêu giờ để kiếm đủ tiền mua món đồ bạn thích, liệu bạn có sẵn sàng đánh đổi như vậy không?

- Rà soát lại xem liệu bạn có đang sở hữu những món đồ có công dụng hay kiểu dáng tương tự hay không?

Hãy luôn áp dụng quy tắc: “Đừng mua thứ mà mình muốn, hãy mua thứ mình cần”. Bởi có những món đồ đẹp thật đấy, nhìn là muốn mua ngay, nhưng hãy suy nghĩ kỹ trước khi mua vì chưa chắc bạn đã thực sự cần đến nó.

Quy tắc số 5: Giải quyết các khoản nợ xấu bằng phương pháp Snowball

Không phải tất cả các khoản nợ đều xấu. Nếu phân biệt được sự khác nhau giữa nợ tốt và nợ xấu thì bạn sẽ quản lý tài chính của mình được tốt hơn. Nợ tốt là món nợ mà có người trả nợ thay cho bạn, còn nợ xấu là những món nợ mà bạn phải thanh toán bằng chính mồ hôi công sức của mình.

Bạn nên ưu tiên tất toán các khoản nợ xấu, và khai thác sức mạnh của các khoản nợ tốt. Khi bạn thanh toán được hết nợ xấu, bạn có thể đầu tư tiền của mình cho các mục tiêu tài chính khác để gia tăng thu nhập.

“Phương pháp Snowball” được phổ biến bởi Dave Ramsey nói về việc thanh toán các khoản nợ có số dư nhỏ hơn, thay vì giải quyết các khoản nợ có lãi suất cao trước. Phương pháp này lấy ý tưởng từ những quả cầu tuyết khi lăn từ trên cao xuống, với hình dáng ban đầu rất nhỏ, thế nhưng khi càng xuống dốc, chúng cuộn lại thành một quả cầu to. Hãy coi quả cầu tuyết ấy như khoản tiền vay của bạn. Ở giai đoạn đầu khi chưa có khả năng thì hãy trả những khoản nợ có số dư nhỏ nhất trước, đồng thời trả một phần nhỏ cho các khoản nợ khác. Khi thanh toán xong được số dư nhỏ nhất, hãy sử dụng số tiền trả cho khoản nợ này để tập trung giải quyết các khoản nợ lớn hơn tiếp theo. Cứ tiếp tục như vậy, bạn sẽ có động lực và năng lượng để giải quyết các khoản vay sau đó, và chẳng bao lâu sau bạn sẽ hoàn toàn thoát khỏi nợ nần.

Tuy nhiên, phương pháp này có nhược điểm là chỉ áp dụng hiệu quả trong trường hợp mà các khoản nợ của bạn không chênh nhau nhiều về lãi suất. Nếu bạn có một khoản nợ có số dư cao hơn một chút nhưng lãi suất vay lại cao hơn rất nhiều, thì bạn nên ưu tiên giải quyết khoản nợ có lãi suất cao hơn trước.